相続税の負担を軽減したいと考えている方ってどのくらいいらっしゃいますか?

特に不動産は相続財産の中でも大きな割合を占めることが多く、その評価方法によっては相続税額が大きく変わる可能性があります。

弊社の不動産オーナー様は税金対策が毎年悩みの種になっています。

本記事では、相続税専門家が実践している不動産評価のテクニックを詳しく解説します。

これらの方法を活用することで、相続税を合法的に抑えることができるかもしれません。

この投稿をInstagramで見る

不動産評価の基本と相続税への影響

不動産の評価方法は相続税額に大きな影響を与えます。

適切な評価方法を選択することで、相続税を合法的に軽減できる可能性があります。

不動産評価は、相続税の計算において非常に重要な要素です。

相続財産の中で「不動産」が占める割合は約5割。

不動産の評価方法には、路線価方式や倍率方式などがありますが、詳しくは税理士や税務署に聞いた方が正しいです。

AIや自分で計算すると、正しい数字が出てきません。

経験者:若干違うんだよね~(笑)

では、不動産の評価方法を簡単に説明すると、

- 路線価方式は、国税庁が毎年公表する路線価を基準に不動産を評価する方法。

- 倍率方式は、固定資産税評価額に一定の倍率を掛けて評価額を算出する方法。

どちらの方式を使用するかによって、評価額に差が生じる可能性があります。

また、建物の評価は、固定資産税評価額を基準とする方法や、再建築価格を基に減価償却を考慮する方法などがあります。

これらの評価方法を適切に選択することで、相続税の負担を軽減できる可能性がありますね。

不動産評価の際には、土地と建物を別々に評価することが一般的ですが、一体として評価することで評価額が下がる場合もあります。

例)老朽化した建物が建っている土地の場合、更地として評価するよりも評価額が低くなる

このように、不動産評価の基本を理解し、適切な評価方法を選択することで、相続税の負担を軽減できる可能性があります。

専門家直伝の不動産評価テクニック

相続税の専門家が実践している不動産評価テクニックを紹介します。

これらの方法を活用することで、合法的に相続税を抑えることができる可能性があります。

ただし、適用には専門的な知識が必要なため、専門家に相談することをおすすめします。

1:路線価と実勢価格の差を活用する方法

路線価と実勢価格の差を活用することで、相続税の評価額を抑えることができる場合があります。

路線価は、国税庁が毎年公表する土地の評価額の指標ですが、実際の取引価格(実勢価格)とは乖離があることがあります。

この差を活用するためには、まず対象となる不動産の実勢価格を正確に把握する必要があります。

不動産鑑定士による鑑定評価や、不動産業者の取引事例などを参考にすることで、実勢価格を推定することができます。

他にも、路線価との差が大きい場合、「特別の事情」があるとして、評価額の引き下げを申請することができます。

- 土地の形状が悪い

- 接道状況が良くない

などの理由がある場合、評価額の引き下げが認められる可能性が大きいです。ただし、これは税務署との交渉も必要となるため、税理士に相談することをおすすめします。

2:建物の評価方法を工夫する技術

建物の評価方法を工夫することで、相続税の評価額を抑えることができる場合があります。

建物の評価には主に固定資産税評価額を基準とする方法と、再建築価格を基に減価償却を考慮する方法があります。

固定資産税評価額を基準とする方法は比較的簡単ですが、実際の価値よりも高く評価されるのが一般的です。

一方、再建築価格を基に減価償却を考慮する方法は、より実態に即した評価ができる可能性があります。

特に、築年数が古い建物や、特殊な構造を持つ建物の場合、再建築価格方式を使用することで評価額を抑えられる可能性があります。

例)耐震基準を満たしていない古い建物の場合、建て替えが必要となるため、評価額が大幅に下がる

また、建物の一部に損傷や劣化がある場合、修繕費用を見積もり、その分を評価額から差し引くことができる場合もあります。このような細かな点を考慮することで、より適切な評価額を算出することができます。

3:土地と建物を一体評価する手法

土地と建物を一体として評価することで、相続税の評価額を抑えられる場合があります。通常、土地と建物は別々に評価されますが、一体として評価することで、全体としての評価額が下がる可能性があります。

特に、老朽化した建物が建っている土地の場合、この方法が有効です。更地として評価するよりも、取り壊し費用や建て替え費用を考慮することで、評価額が低くなる可能性があります。

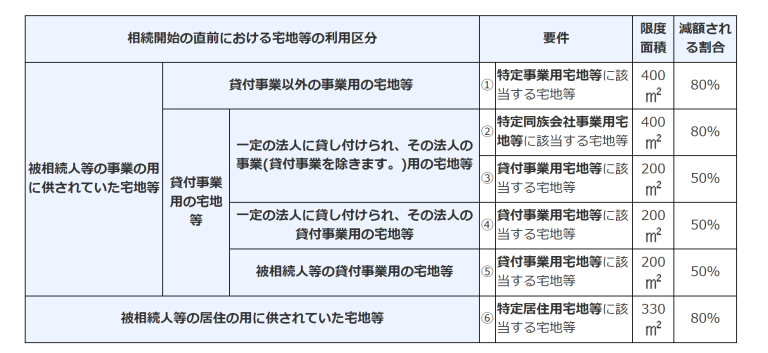

また、土地と建物を一体として事業用資産と認定できる場合、小規模宅地等の特例を適用できる可能性があります。この特例を適用することで、評価額を大幅に引き下げることができます。

ただし、この方法を適用するには、専門的な知識と十分な根拠が必要です。また、税務署との交渉も必要となる場合があるため、税理士や不動産鑑定士などの専門家に相談することをおすすめします。

相続税対策としての不動産活用方法

不動産を活用することで、相続税の負担を軽減できる可能性があります。

ここでは、相続税対策として効果的な不動産の活用方法について解説します。

1:賃貸不動産としての活用

相続対象となる不動産を賃貸物件として活用することは、相続税対策として効果的な方法の一つです。

賃貸不動産として活用することで、相続税評価額を下げられる可能性&継続的な収入源を確保することができます。

詳しく解説すると、賃貸不動産の評価額は、一般的に自用の住宅用地よりも低くなります。

また、賃貸不動産として活用することで、小規模宅地等の特例を適用できる可能性があります。

この特例を適用することで、評価額を最大80%減額することができます。

さらに、賃貸不動産として活用することで、相続後も継続的な収入を得ることができます。

この収入は、相続税の納税資金として活用することもできます。

ただし、賃貸不動産として活用する際は、適切な管理と運営が必要です。

また、賃貸需要があるかどうかを不動産の専門家に相談しながら、最適な活用方法を検討することをおすすめします。

2:不動産の贈与や売却による対策

- 生前贈与

不動産の生前贈与は、相続財産を減らす効果的な方法の一つです。

ただし、贈与税が課税される可能性があるため、税制上の特例を活用することが重要です。

例)住宅取得等資金の贈与に関する特例を利用することで、一定額まで贈与税が非課税となります。

- 相続時精算課税制度

相続時精算課税制度を利用することで、将来の相続税と贈与税を一体的に考慮した税制優遇を受けることができます。

この制度は、2,500万円までの贈与が「非課税」となり、それを超える部分についても相続時に精算できます。

- 売却

不動産の売却も相続税対策として考えられます。

売却によって得た現金は、相続税の納税資金として活用できます。

ただし、不動産の贈与や売却には、様々な税制上の考慮点があります。

特に、購入前より高く売却した場合は、「長期譲渡所得or短期譲渡所得」という約20~40%の税金を納めるひつようがあります。

専門家に相談しながら、最適な方法を検討することをおすすめします。

3:不動産の有効活用と相続税の軽減策

不動産を有効活用することで、相続税の負担を軽減しつつ、資産価値を高めることができます。

- 不動産の改修や建て替え

老朽化した建物を改修したり、より効率的な建物に建て替えたりすることで、資産価値を高めることができます。これにより、将来的な収益性が向上し、相続税評価額を抑えられる可能性があります。

- 事業用資産として活用

これは一例ですが、自宅の一部を事務所として使用したり、駐車場として活用したりすることで、小規模宅地等の特例を適用できる可能性が高まります。

- 不動産の分割活用

大きな土地を分割して、一部を賃貸不動産として活用し、残りを自宅用地として使用するなど、用途に応じて最適な活用方法を選択することができます。

ただし分割は注意が必要!

ハウスメーカー等に依頼するとこちらの要望を無視して、逆に資産価値が低くなる分割方法を提案してくる場合があります。

かならず、不動産会社の意見を聞くことをおススメします。

不動産の活用は長期的な視点を持つことが重要です。

単に相続税対策だけでなく、将来の資産価値や家族の生活環境なども考慮に入れる必要があります。

まとめ:相続税対策における注意点と専門家への相談の重要性

まとめると、相続税対策を行う際には、様々な注意点があります。

- 専門家への相談が重要。

相続税対策を行う際の最大の注意点は、違法な脱税行為に該当しないようにすること。

相続税を過度に回避しようとすると、税務署から指摘を受け、追徴課税や罰則の対象となる可能性があります。

- 相続税対策は長期的な視点で考える

短期的な税金対策だけでなく、将来の資産運用や家族の生活設計なども考慮に入れる必要があります。

例)不動産を贈与する際には、将来の家族関係や受贈者の資産管理能力なども考慮する必要あり

- 家族構成、資産状況によって対策を変更する

将来の見通しなど、様々な要因を考慮して対策を立てる必要があります。

一般的な対策をそのまま適用するのではなく、自身の状況に合わせてカスタマイズすることが重要です。

これらの理由から、相続税対策を行う際には専門家への相談が非常に重要となります。

不動産会社、税理士、弁護士、不動産コンサルタントなど、各分野の専門家に相談することで、より適切な対策を立てることができます。

専門家は、最新の税制や法律に精通しているため、合法的かつ効果的な対策を提案することができます。

また、個々の状況を詳細に分析し、最適な対策を提案することができます。

賢者の相続は「得する情報、賢く相続する方法」をお伝えします。